Possiamo definire bravo un gestore che in un solo anno batte tutti i concorrenti? La risposta degli analisti di Morningstar è “no”. Perché dodici mesi sono un periodo troppo breve per valutare un manager ed è necessario guardare la performance storica.

Siamo abituati a sentirci dire che un investitore deve avere un’ottica di lungo periodo per pianificare correttamente la costruzione del proprio portafoglio. Ma quanto deve essere “lungo” questo intervallo? Una recente ricerca di Morningstar, curata da Paul Kaplan e Maciej Kowara, dal titolo How long can a good fund underperform its benchmark?, ci rivela che questo orizzonte potrebbe essere assai più lungo dei cinque o dieci anni solitamente indicati come adeguati.

Lo studio Morningstar

I due ricercatori hanno analizzato 5.500 fondi azionari attivi domiciliati negli Stati Uniti, in Europa, Canada e Asia sviluppata (esclusi Giappone e Australia) da gennaio 2003 a dicembre 2017 e hanno scoperto che circa i due terzi ha battuto i rispettivi benchmark in un intervallo di 15 anni (se si considera il tasso di sopravvivenza, però, il loro numero è un po’ inferiore perché non tutti sono rimasti in vita dal 2003). In ogni caso, si può ritenere un risultato di tutto rispetto.

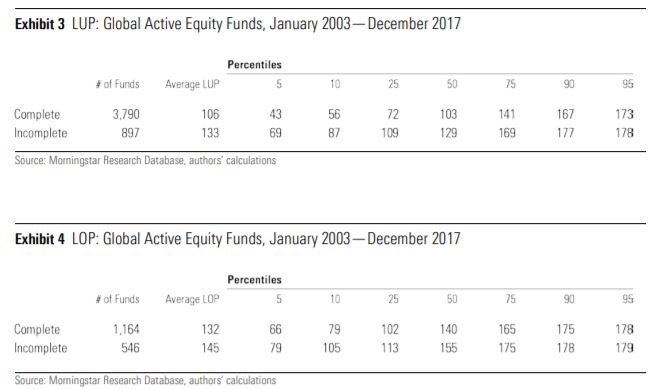

Lo studio di Morningstar, tuttavia, non si ferma a questo risultato, ma fa un passo in avanti con l’obiettivo di capire per quanto tempo i fondi migliori hanno fatto peggio dell’indice di riferimento nel periodo considerato e i peggiori hanno fatto meglio. I ricercatori hanno definito due tipi di misurazione: Longest underperformance period(LUP, ossia il più lungo intervallo di sotto-rendimento) e Longest overperformance period (LOP, ossia il più lungo intervallo di sovra-performance). Per entrambi, l’unità di misura è il mese.

I risultati

Il risultato è sorprendente: il LUP dei comparti che hanno sovraperformato il benchmark alla fine dei 15 anni va, in media, da 9 a 12 anni. Un output analogo si rileva utilizzando l’indicatore LOP. Nel caso il periodo di sovra-sotto performance sia terminato a dicembre 2017, si parla di intervallo “completo”; altrimenti “incompleto”. Le tabelle qui sotto riassumono le conclusioni dello studio: la prima fa riferimento al LUP; la seconda al LOP. Sia i valori medi, sia quelli percentili sono espressi in mesi.

Definire il lungo periodo

Cosa ci insegna questo studio? “I periodi standard di misurazione delle performance, ossia tre, cinque e dieci anni, sono troppo brevi per valutare un gestore con un certo grado di confidenza”, scrivono i ricercatori di Morningstar. “Gli investitori che credono di aver trovato un buon fondo devono avere molta più pazienza di quanto si creda generalmente”.

Per leggere il report completo, clicca qui.

A cura di Sara Silano, Managing Research Editor di Morningstar