Gli investitori talvolta ragionano per comode assunzioni. I settori difensivi mettono al riparo dai ribassi di mercato, i titoli a tasso variabili proteggono dall’aumento dei tassi di interesse, il franco svizzero è una divisa rifugio, e così via. Dimenticavamo: l’oro che, secondo la vulgata, sale in un contesto inflazionistico (già, gli anni Settanta non ci hanno lasciato soltanto pantaloni a zampa d’elefante…) mentre scende in caso contrario.

In realtà si tratta spesso di affermazioni tanto perentorie quanto semplicistiche. E non di rado infondate: l’oro è salito negli anni Settanta, con l’inflazione a doppia cifra, ma è salito anche nel decennio 2001-2011, cioè in piena deflazione.

Osservatori più raffinati precisano: l’oro sale quando sono bassi i tassi di interesse, quelli reali, per la precisione. Questo perché, non corrispondendo cedole, viene meno la principale alternativa di investimento. Vale a dire, i titoli di Stato e in generale il reddito fisso.

E’ vero. Se non fosse che, nelle settimane recenti, questa equazione sia miseramente venuta meno.

Un’altra comoda assunzione è la seguente: l’oro è un asset rifugio, mentre l’argento, pur essendo un metallo prezioso, è più direttamente collegato al ciclo economico: per cui il rapporto fra oro e argento (Gold/Silver ratio; o GSR) sale durante le recessioni, ovvero scende quando l’economia è in reflazione.

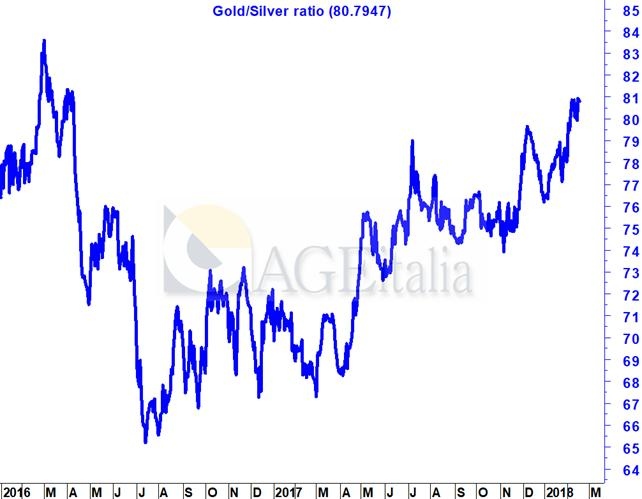

Tutto corretto, sulla carta. Peccato che l’evidenza empirica suggerisca diversamente: il GSR è crollato, in effetti, nella prima metà del 2016, quando i timori di hard landing in Cina furono finalmente accantonati, ma è decollato da allora fino ai giorni nostri.

Che storia è mai questa? Perché il GSR sale? Non è forse vero che, dopo diversi anni, godiamo di una crescita economica sincronizzata globale? L’argento dovrebbe sovraperformare l’oro (e il rapporto in questione puntare verso il basso). Misteri dei mercati.

Che, infatti, se fossero prevedibili per assiomi, non darebbero da mangiare a centinaia di analisti, giornalisti, fuochisti e macchinisti (anche uomini di fatica, certo).

Probabilmente stiamo assistendo a un movimento irrazionale. Vale a dire speculativo. Cosa che capita, non di rado, sui mercati. Diventa allora necessario capire in che misura questa crescita del GSR sia anomalmente eccessiva.

La maggior parte delle rilevazioni degli ultimi 32 anni sono racchiuse da un range i cui estremi si collocano 1.5 deviazioni standard sopra e sotto la media degli ultimi dieci anni. Eccessi al di là di questi confini tendono a durare relativamente poco, e a favorire reazioni nel senso contrario.

Sotto questa prospettiva, un GSR a 80 volte appare storicamente eccessivo. Il bravo investitore dovrebbe mettere da parte i luoghi comuni, ed affrettarsi a comprare argento, finanziandosi con la vendita di oro. Una scommessa ardua, per impavidi; sebbene temperata dall’operare su due asset (metalli, in questo caso) appartenenti alla medesima famiglia.

Dalla seconda metà degli anni Novanta, questa è la quinta volta che il GSR si affaccia a quota 80 volte (ricordiamo: servono 80 once d’argento per ottenere un’oncia d’oro). A livello intermarket i precedenti hanno una valenza strategica: per il mercato azionario.

Tutti i precedenti sono infatti coincisi con l’avvio delle più importanti gambe di rialzo di Wall Street degli ultimi quattro lustri: 1996, 2003, 2009 e 2016. Chi ha comprato azioni con il GSR prossimo a 80 volte, negli anni successivi ha compiuto un ottimo affare.

Certo nel 2003 si proveniva da un pesante bear market. Per non parlare del 2009. Nel 2016 quantomeno il mercato offrì una correzione agli investitori titubanti. Ma nel 1996 no. Basterà dunque il -10% patito dallo S&P qualche settimana fa, per confermare un track record che dal 1995 in avanti è stato spettacolare?

A saperlo, punteremmo tutto il nostro oro…