Il growth ha corso tanto, forse troppo. E, dicono gli analisti di Morningstar, il ritorno all’investimento value potrebbe essere alle porte. I primi segnali in questo senso si sono già fatti vedere. Nel 2017, ad esempio, la categoria Morningstar che raccoglie i fondi che investono sulle Large cap growth europee ha guadagnato il 12,4% contro il 9,8% fatto segnare dal segmento riservato alle grandi aziende di valore della stessa regione. Una dinamica simile si è vista nel comparto Global: growth +12,6%; value +6,7%. La differenza fra i due stili è stata ancora più marcata fra i prodotti dedicati all’azionario degli Stati Uniti dove la “crescita” ha registrato +11,5%, mentre il “value” +1,64%.

Proprio gli Stati Uniti, visti attraverso la lente del Barometro Morningstar dedicato agli Usa, sono il posto migliore per apprezzare la differenza fra i due stili di investimento.

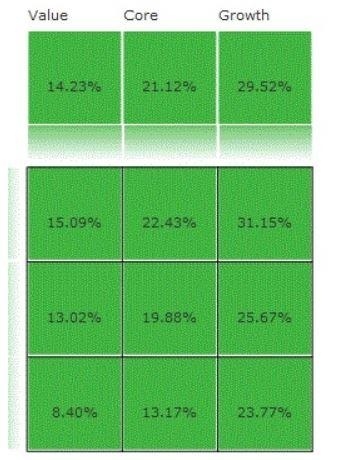

Morningstar US Barometer

Fonte: Morningstar Direct

Mentre il mercato in generale è cresciuto più del 20%, la tabella mostra valori più grandi spostandosi nella colonna più a sinistra.

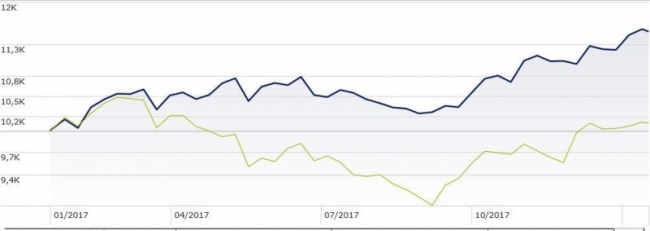

Una differenza che si apprezza anche guardando il grafico dell’indice Morningstar US Growth (in blu nell’immagine sotto) a confronto con il suo cugino Value.

Indici Morningstar US Growth e Morningstar US Value nel 2017

Dati in dollari aggiornati 29 dicembre 2017

Fonte: Morningstar Direct

Con l’arrivo del 2018 la situazione si è equilibrata quasi dappertutto. Nel Vecchio continente i fondi growth da inizio anno (fino al 16 gennaio) hanno segnato +2,1% mentre quelli value hanno fatto segnare +2,8%. A livello globale, il risultato è stato +2,7% contro +2,1%. Il divario maggiore resta negli Usa: +2,89% per il segmento dei portafogli growth ripetto al +0,97% dei value.

Cosa ha spinto il growth

“Gli andamenti dell’anno scorso dei growth si sono visti anche in periodi precedenti e nascono da diversi elementi”, spiega Dan Lefkovitz, strategist di Morningstar. “Ci sono, ad esempio, dinamiche settoriali: i finanziari, un tipico settore value, non hanno ancora pienamente recuperato dopo la crisi finanziaria. La crescita di soggetti come Amazon, invece, ha ridimensionato il settore retail. Ci sono poi fattori macroeconomici: nelle fasi di congiuntura debole gli investitori si spostano su aziende dalla crescita secolare come quelle della tecnologia e della salute. Ora invece gli investitori stanno studiando i prezzi di società come Apple e Facebook e iniziano a preoccuparsi”.

“Un’opzione potrebbe essere quella di saltare fuori dalle azioni in una volta sola, considerando però che trovare il momento giusto per fare un esercizio del genere è sempre difficile”, spiega Lefkovitz. “La cosa più intelligente è sempre quella di essere diversificati sia fra i diversi stili che fra le differenti zone geografiche e , più in generale, fra i vari asset di investimento”.

Growth e value con medaglia

Per quanto riguarda i fondi, una mano nella scelta di diversificazione può venire dall’Analyst rating, un giudizio sulle potenzialità di un fondo in chiave prospettica espresso dai fund analyst di Morninsgtar. Di seguito ci sono gli strumenti con l’Analyst rating più alto all’interno delle categorie dedicate agli strumenti Globali, Europa e Usa.

Mondo

Growth

Capital Group New Pers(LUX) Z (5 stelle, Gold). “Dal 1973, quando la strategia è stata lanciata negli Usa, il fondo cerca di beneficiare dei cambiamenti di trend registrati a livello globale”, spiega Mathieu Caquineau in un report del 13 dicembre 2017. “All’inizio l’universo investibile era formato dai titoli presenti nell’MSCI World Index. Col passare del tempo il portafoglio ha cambiato fisionomia prendendo in cosiderazione anche le opportunità presenti nei mercati emergenti e ha inziato a seguire il paniere MSCI ACWI Index. Il gestore oggi può investire in società dislocate in ogni parte del mondo a patto che registrino almeno il 25% delle revenue fuori dai confini domestici e abbiano una capitalizzazione di mercato di almeno 5 miliardi di dollari” (analisi qui).

Value

Artisan Global Value A USD Acc (3 stelle, Silver). “Il team di gestione guida un portafoglio che dimostra convinzione e offre protezione dalle fasi di ribasso dei mercati”, spiega Peter Brunt, fund analyst di Morningstar in un report del 20 settembre 2017. “La squadra costruisce il portafoglio di 30-50 titoli, facendo poca attenzione alla composizione del benchmark. Può senza problemi evitare intere regioni e settori se non si trovano idee di investimento interessanti. Nel 2008 i gestori sono rimasti lontani dal settore finanziario perché avevano delle preoccupazioni legate ai bilanci. Negli ultimi anni, il portafoglio ha mostrato uno sbilanciamento verso le giant cap. Questo però è accaduto perché in quel segmento i gestori hanno trovato idee di interessanti e non per una particolare predilezione per il settore. I gestori, anche in ossequio al mandato, investono nei mercati emergenti, anche se l’esposizione non può superare il 30% degli attivi” (analisi completa qui).

Europa

Growth

Comgest Growth Europe EUR R Acc (3 stelle, Gold) “Questo fondo è gestito con un alto livello di esperienza è può diventare la parte core di un portafoglio”, spiega Caquineau in un report del primo agosto 2017. “La strategia è quella di puntare su società di qualità capaci di crescere indipendentemente dal ciclo economico. Queste aziende di solito hanno una posizione dominante nel loro settore, un solido management e bilanci in ordine. Di conseguenza sono esclusi i titoli appartenenti ai settori più ciclici come, ad esempio, i finanziari. Al contrario, il team si concentra su società che abbiano un chiaro vantaggio competitivo come quelle dell’healthcare o della tecnologia. Questo approccio è chiaramente improntato al lungo periodo e le azioni che fanno parte del portafoglio tendono ad essere molto stabili” (report completo qui).

Value

Metropole Sélection P (3 stelle, Silver). “Il fondo ha come target principale le azioni large e mid cap europee, ma può scendere fino a una capitalizzazione di mercato di 100 milioni di euro, senza vincoli di benchmark o settore”, spiega Caquineau in un report del 25 luglio 2017. “Il primo filtro applicato all’universo investibile è quello legato alla valutazione, al fine di individuare titoli a prezzo scontato di almeno il 20% rispetto al fair value stimato. Il team preferisce metodi di valutazione pragmatici quali il confronto dei coefficienti finanziari con lo stesso settore o industria, l’uso di multipli di negoziazione pregressi o un’analisi basata sulla somma delle parti. Il passo successivo consiste in incontri con le società per conoscerne l’attività ed eventuali fattori di rivalutazione, evitando così il rischio di cadere in trappole di valore, ossia comprare titoli di basso valore che tendono a restare a livelli depressi. Il team è cosciente di questo rischio e, ad esempio, tende a non investire in società con bilanci deboli o che richiederebbero uno sconto molto più alto per risultare convenienti. Questo approccio si traduce in un portafoglio estremamente concentrato, composto da 25-35 posizioni. La liquidità può essere usata in maniera tattica fino al 10% quando le opportunità scarseggiano” (analisi completa qui).

Usa

Growth

T. Rowe Price US Blue Chip Eq Ad USD (Gold). “Larry Puglia è il solo gestore del fondo fin dall’inizio della strategia nel 1993 quando veniva venduta solo negli Stati Uniti”, spiega Caquineau in un report del 18 dicembre 2017. “Dal 2003 è proposta agli investitori europei attraverso questo fondo domiciliato in Lussemburgo. Puglia cerca aziende con prospettive di sviluppo superiori alla media e durature, un forte flusso di cassa e manager che sappiano far crescere il capitale. Il fondo è diversificato in 125-140 nomi, ma Puglia fa anche scommesse su player di grandi dimensioni con margini di crescita forti. E’ disposto a tenere o aggiungere al portafoglio queste società anche se sembrano costose rispetto alle metriche di valutazione tradizionali”. (analisi qui).

Value

Robeco BP US Premium Equities D € (5 stelle, Silver). Questo fondo può funzionare da investimento core per chi cerca esposizione all’equity Usa”, spiega Natalia Wolfstetter, fund analyst di Morningstar in un report del 17 novembre 2017. “Duilio Ramallo è il gestore dall’ottobre 2005, ma è in Robeco sin dalla sua fondazione nel 1995. Può contare su 11 manager e 27 analisti che svolgono la loro ricerca seguendo tutti la stessa filosofia. La squadra si è dimostrata molto stabile e vanta una grande esperienza. Il processo è lo stesso che viene applicato in tutti i fondi di Robeco e si basa sull’analisi bottom-up. Gli analisti si concentrano su tre pilastri: valutazioni, fattori fondamentali e catalizzatori che possono portare a un cambiamento (il cosiddetto momentum). Il processo è chiaro e ben strutturato e costituisce una buona combinazione di analisi quantitative e qualitative” (analisi qui).