Il violento arretramento dei listini azionari statunitensi nel mese di ottobre e nella prima metà di novembre ha riacceso il dibattito sulle prospettive del mercato toro partito nel marzo 2009 e sul grado di maturità del ciclo economico che sta caratterizzando gli USA. Alla luce dei recenti ribassi, pertanto, può essere utile analizzare la situazione attuale prendendo in esame alcuni tra i fattori più significativi connessi al contesto macro, alla dinamica delle quotazioni di borsa e alle variabili esogene di natura geopolitica.

Riguardo al primo punto, è fuor di dubbio che l’economia americana stia attraversando una fase particolarmente favorevole. Il PIL reale è avanzato del 3,5% annualizzato nel terzo trimestre battendo le attese ferme al 3,3%. Il tasso di disoccupazione si è attestato ad ottobre al 3,7%, mentre l’inflazione core si è collocata al 2,1% su base annua. In uno scenario apparentemente perfetto, l’incognita principale è legata alla sostenibilità dello stesso nei prossimi 12 mesi. L’impatto positivo della riforma fiscale voluta dal presidente Trump potrebbe ridursi sensibilmente il prossimo anno, limitando la crescita al 2,5%.

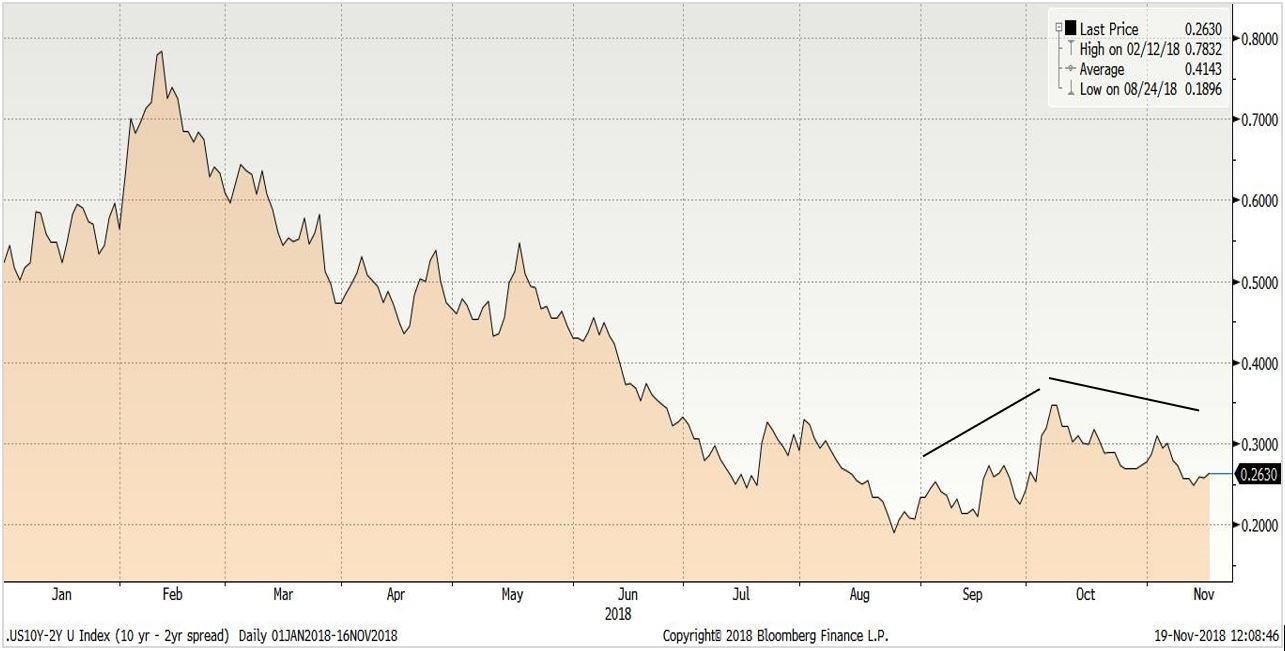

Inoltre, la FED ha annunciato l’intenzione di mantenere la politica monetaria restrittiva anche nel 2019, rinvigorendo nuovamente il dollaro, già protagonista di una performance ragguardevole nel 2018. Dopo una pausa tra settembre ed ottobre dovuta al repentino balzo del rendimento decennale al 3,2%, la curva risk-free USA ha ripreso ad appiattirsi, come visibile dal restringimento dello spread tra le scadenze 10 e 2 anni raffigurato di seguito, con conseguente aumento del rischio di recessione. La contemporanea contrazione del bilancio dell’istituto centrale statunitense, in aggiunta, sta progressivamente prosciugando l’abbondante liquidità che negli ultimi 10 anni ha alimentato il rialzo delle borse americane.

Spread 10Y-2Y USA, 01/01/2018-16/11/2018

Fonte: Bloomberg

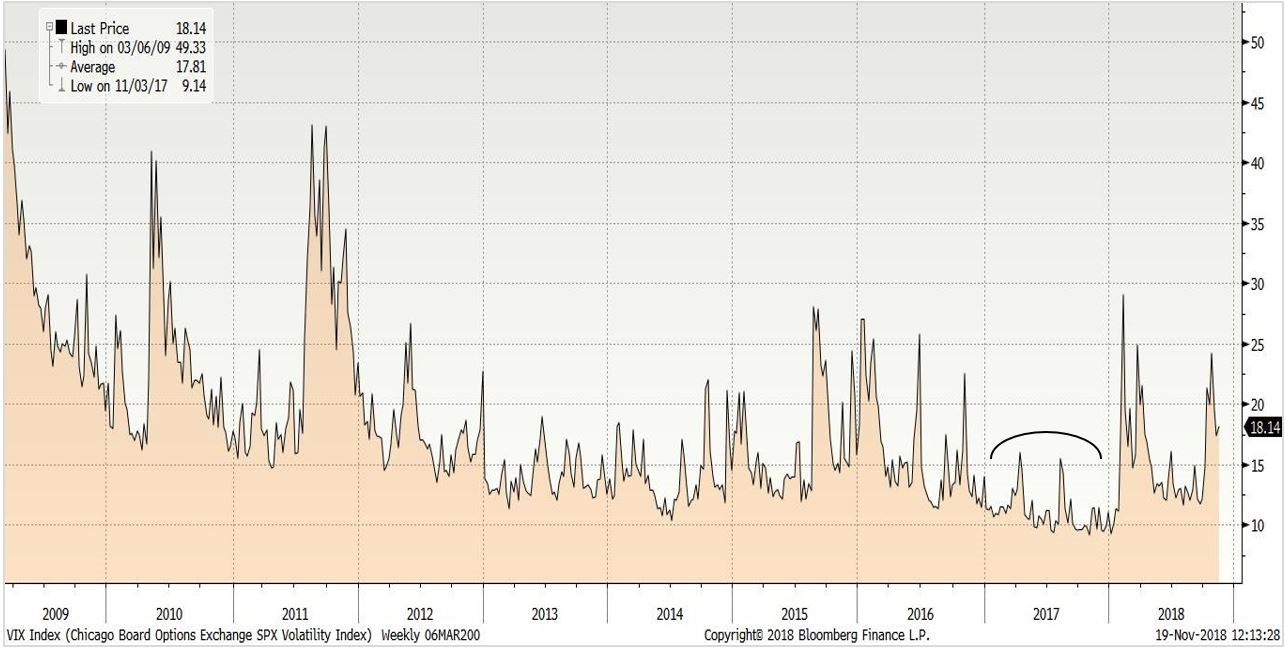

Se osserviamo le condizioni di volatilità presenti sul mercato azionario, appare evidente un cambiamento significativo rispetto allo scorso anno. Il grafico riportato sotto mostra l’andamento dell’indice VIX durante l’intero rialzo partito dalle ceneri della crisi post-Lehman. Il valore medio nell’arco di circa 10 anni risulta di poco inferiore a 18 punti e quasi coincidente con il livello corrente. Nonostante siano stati toccati a febbraio picchi non distanti dai 30 punti, è chiaro che sia il 2017 a dover essere considerato anomalo rispetto ai valori storici. Ciò si traduce, sostanzialmente, in un brusco ritorno alla realtà per gli investitori, disabituati a sequenze di ampie oscillazioni come quelle verificatesi quest’anno.

Indice VIX, 06/03/2009-16/11/2018

Fonte: Bloomberg

Ragionando in termini di valutazioni, se è vero che il mercato sta iniziando a scontare in anticipo il probabile calo degli utili futuri, è altrettanto innegabile che la rapidità del movimento discendente denota la reazione ad un eccesso di posizioni lunghe su alcuni titoli, soprattutto quelli racchiusi sotto l’acronimo FAANG (Facebook, Apple, Amazon, Netflix e Google), in alcuni casi penalizzati anche da trimestrali deludenti.

Il grafico che segue riproduce l’andamento dell’indice S&P 500 da fine 2015. La dinamica mostra come la recente discesa abbia generato un ripiegamento nell’ordine del 25%, del tutto compatibile con il trend rialzista di medio termine partito poco meno di tre anni fa.

Indice S&P 500, 31/12/2015-16/11/2018

Fonte: Bloomberg

Le fonti di rischio geopolitico, infine, continueranno ad incrementare l’incertezza sui mercati. I contatti costanti dell’amministrazione americana con gli esponenti del governo cinese nell’ambito della guerra commerciale in atto potrebbero, tuttavia, portare ad una parziale risoluzione della disputa che eliminerebbe quello che ha rappresentato forse il più serio dei pericoli imminenti.

In definitiva, sebbene vi sia la presenza di alcuni segnali di allarme, probabilmente è ancora troppo presto per decretare la fine del rialzo che ha spinto Wall Street su nuovi massimi assoluti solo due mesi fa. Diversi elementi a disposizione confermano che nonostante le recenti difficoltà, sussistono i presupposti per un recupero delle quotazioni. La volatilità che continuerà ad accompagnare le sedute, tuttavia, sarà la necessaria contropartita nel processo di transizione verso la fase finale di un ciclo espansivo che rispecchia ancora fedelmente i solidi fondamentali dell’economia a stelle e strisce.