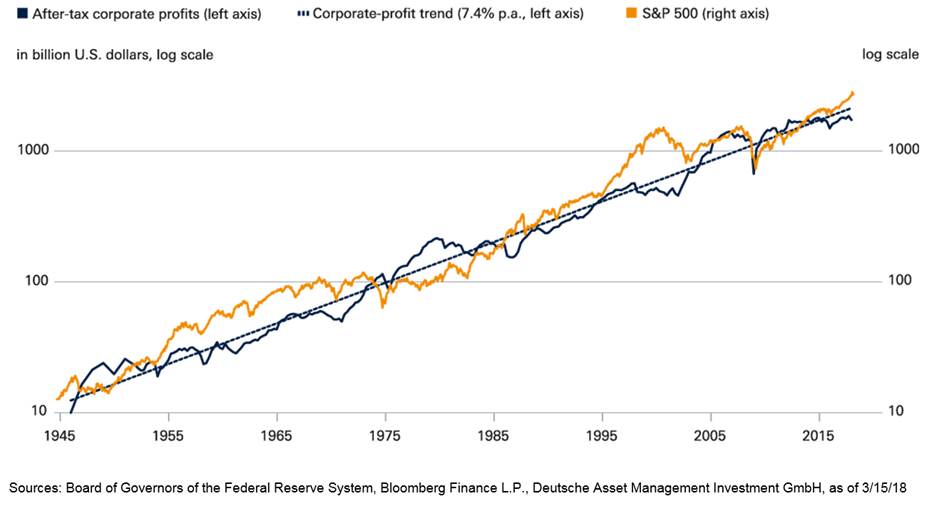

Si discute spesso in merito alla correlazione tra mercati finanziari ed economia reale. Ma, filosofia a parte, come si spiegano le performance del mercato azionario? A questa domanda cerca di rispondere la “Chart of the week” di Deutsche Am: “Vengono subito in mente tanti aspetti, almeno nel breve termine. In un orizzonte di lungo periodo, tuttavia, i prezzi delle azioni tendono ad essere allineati ai profitti. Nel nostro grafico della settimana, esaminiamo l’indice S&P 500 e lo confrontiamo con gli utili societari negli Stati Uniti al netto delle imposte, come pubblicato nel rapporto “Flow of Funds” della Federal Reserve. Basandoci su dati che riflettono l’economia complessiva, evitiamo qualunque discussione sugli utili gonfiati, ad es. dai buyback. (Per essere sicuri, si escludono alcuni profitti realizzati all’estero, ma si includono gli utili delle filiali estere di proprietà). Secondo questa analisi, gli utili sono aumentati del 7,53% all’anno dal 1946. Prendendo lo S&P 500 come riferimento, riscontriamo che nello stesso periodo i corsi azionari sono aumentati del 7,44%. Un movimento sincrono per settant’anni“.

Insomma, al di là delle valutazioni speculative, i mercati finanziari e l’economia reale sembrano andare a braccetto. Ieri, oggi e domani: “Per gli anni e i decenni a venire, riteniamo che la crescita degli utili rimarrà la variabile che spiega al meglio i rendimenti dei titoli azionari. Tuttavia, esitiamo un po’ ad estrapolare per sempre tassi di crescita passati dei profitti aziendali. Dopotutto, dalla seconda guerra mondiale la crescita degli utili aziendali ha superato l’aumento del prodotto interno lordo nominale di circa un punto percentuale all’anno. È improbabile che ciò possa durare indefinitamente“.