Le recenti dinamiche del segmento governativo area euro hanno visto i titoli di Stato dei paesi periferici (ex PIIGS: Portogallo, Irlanda, Italia, Grecia e Spagna) sovraperformare in modo piuttosto netto la carta “core”, soprattutto il Bund tedesco e l’OAT francese. Tale andamento è stato guidato in prevalenza dal rally delle emissioni iberiche, finite sotto i riflettori degli investitori in considerazione di molteplici fattori macroeconomici favorevoli.

Da inizio anno, infatti, il paese ha goduto dell’upgrade del proprio rating sovrano da parte di tutte le principali agenzie. La prima ad intervenire è stata Fitch, che il 19 gennaio ha innalzato il merito di credito da BBB+ ad A- sottolineando il positivo impatto della crescita economica registrata nel 2017 sulla riduzione dell’indebitamento pubblico.

Il 23 marzo anche Standard & Poor’s ha elevato ad A- il rating a lungo termine sul debito spagnolo con outlook positivo, motivando la propria scelta con i progressi del paese in termini di risanamento dei conti pubblici, il solido surplus delle partite correnti ed una robusta domanda interna. Entrambe le agenzie, pur riconoscendo a Madrid una ferma reazione di fronte alla proclamazione unilaterale di indipendenza della Catalogna, hanno però messo in luce come il maggior rischio all’orizzonte risieda proprio nella riemersione degli attriti con la regione autonoma. Infine, il 13 aprile è giunta la decisione di Moody’s: il rating è stato rivisto da Baa2 a Baa1 in virtù di una maggiore solidità mostrata dal settore bancario.

La curva dei rendimenti spagnola, come visibile dal grafico che segue, ha vissuto un appiattimento nel primo trimestre del 2018, manifestando un incremento marginale sulla parte a breve ed un calo su tutte le principali scadenze superiori ai 2 anni. In particolare, il tasso decennale è passato dall’1,55% all’1,15%, con gli investitori che hanno progressivamente scontato il miglioramento dei fondamentali dell’economia iberica.

Curva rendimenti governativi SPAGNA, 12/2017 vs 03/2018

Fonte: Bloomberg

L’ultima pubblicazione dell’indice PMI Markit del settore manifatturiero il 5 aprile scorso ha evidenziato una leggera discesa a 54,8 rispetto ad un dato pari a 56 nel mese di febbraio. Nonostante tale rallentamento, il primo trimestre dell’anno ha registrato un andamento positivo e comunque superiore alla soglia di 50 che demarca l’espansione dalla contrazione. A ciò si aggiungono le stime di crescita del governo centrale per il 2018, riviste al rialzo a fine marzo dal 2,4% al 2,7%, e la previsione per il tasso di disoccupazione al 15,5%, in diminuzione dal 17,2% del 2017. Inoltre, risulta incoraggiante l’obiettivo del 2,3% che l’esecutivo guidato da Mariano Rajoy si è posto in relazione al rapporto deficit/PIL per quest’anno, al di sotto del limite massimo del 3% fissato nei parametri di Maastricht.

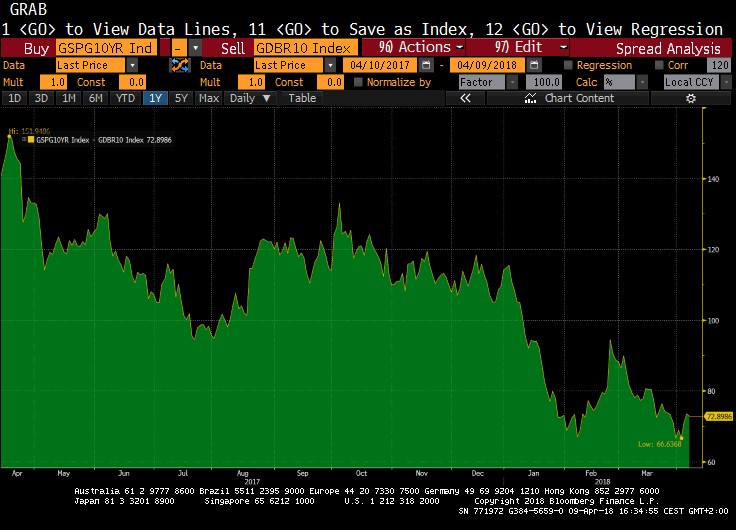

Ad imprimere un’ulteriore accelerazione rialzista alle quotazioni dei bonos spagnoli ha contribuito il dato relativo all’indice dei prezzi al consumo armonizzato (HICP) a marzo che, seppur cresciuto all’1,3% dall’1,2% di febbraio, è stato inferiore alle attese degli economisti che si collocavano all’1,5%. Il calo dei rendimenti del primo trimestre ha alimentato la prosecuzione del restringimento dello spread con il Bund tedesco interrottosi temporaneamente a febbraio. Negli ultimi dodici mesi, il differenziale sì è sostanzialmente dimezzato, passando da 145 a 70 punti base.

Spread decennale SPAGNA-GERMANIA, 04/2017-04/2018

Fonte: Bloomberg

Nonostante gli strascichi della crisi immobiliare esplosa tra il 2008 ed il 2011 sembrino alle spalle, il riaffiorare delle tensioni politiche tra Barcellona ed il governo centrale potrebbe rappresentare, come ricordato in precedenza, il primo elemento di instabilità capace di minare l’attuale sentiment positivo del mercato. In aggiunta, la fiducia degli investitori potrebbe subire un contraccolpo qualora la crescita nei prossimi anni si rivelasse inferiore alle aspettative. La mediana delle previsioni effettuate da un panel di oltre 50 contributori sul data provider Bloomberg, infatti, stima la variazione annua del PIL reale spagnolo al 2,7% nel 2018 ed al 2,3% nel 2019 e nel 2020, ben al di sopra delle stime relative all’Eurozona sul medesimo orizzonte temporale. Da ultimo, resta l’incognita connessa alle ripercussioni che la cessazione del programma di acquisto titoli della BCE potrà generare nei prossimi 12-18 mesi sui rendimenti dell’area periferica, senza dubbio la maggiore beneficiaria dell’allentamento monetario perseguito dall’istituto guidato da Mario Draghi.

Cogliamo l’occasione per segnalare che ALFA sarà presente all’edizione 2018 di ITForum a Rimini, con una conferenza dal titolo: “Consulenti alle prese con la MIFID 2: come semplificare la burocrazia per dedicarsi ai clienti”, prevista per venerdì 15/6 alle ore 14:30

A cura di Alessandro Cirillo, ALFA Consulenza Finanziaria