Non tutte le ciambelle riescono col buco, tantomeno sui mercati. Relazioni consolidate si sbriciolano miseramente, correlazioni intermarket sono messe in discussione, con i poveri investitori che si muovono sempre più disorientati.

Prendiamo un confronto consolidato: quello fra dollaro e materie prime. Poiché quasi tutte le commodity sono tradizionalmente quotate in dollari, la debolezza del biglietto verde tende ad essere associata all’irrobustimento degli indici come il CRB Index o il Thomson-Reuters Commodity Index. E viceversa: quando la divisa USA mostra i muscoli, petrolio, oro si muovono in direzione opposta.

Ma è sempre così? Non diremmo: nel 2017, ad esempio, il Bloomberg Dollar Index è precipitato dell’8%, ma ciò non ha fornito alcun beneficio alle materie prime: il già citato TR Commodity Index ha chiuso l’anno pressoché immutato, il Goldman Sachs Commodity Index ha messo a segno una performance generosa soltanto grazie alla maggiore ponderazione garantito alle fonti di energia.

Per capire una volta per tutte se sussiste effettivamente una relazione inversa fra dollaro e materie prime, dobbiamo affidarci alla statistica. Nel momento in cui i guru cercando di bianchettare improbabili previsioni di una «parità imminente» fra euro e dollaro, con le prime proiezioni istituzionali di euro a 1.30 dollari diventa necessario comprendere se e in quale misura la vitalità della divisa comune europea possa tradursi in rialzo (ulteriore) delle materie prime.

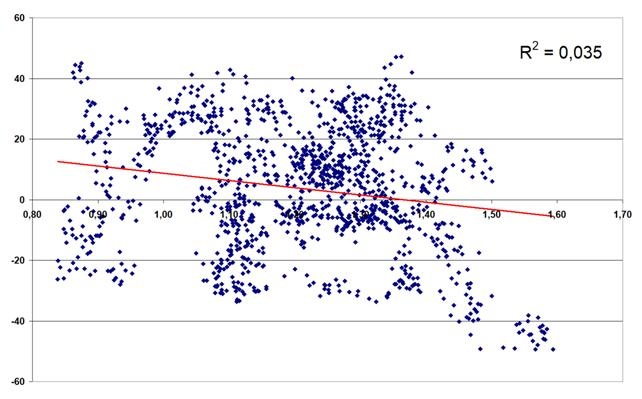

La figura mostra tutte le coppie di valori settimanali [Euro/Dollaro; performance delle commodity un anno dopo] calcolabili dal 1995 all’inizio del 2017; per complessive 1200 rilevazioni.

In linea teorica, ad uno spostamento sulla linea orizzontale – valore crescente dell’euro contro dollaro – dovrebbe corrispondere una maggiore performance prospettica delle materie prime: tendenzialmente la nostra “nuvola” dovrebbe avere una inclinazione positiva.

Invece la retta di regressione, che approssima al meglio le coppie di punti, risulta piatta come una frittata. Non a caso, il coefficiente di correlazione è virtualmente nullo: perlomeno negli ultimi 23 anni, il rapporto di cambio in questione, e dunque in parole povere il dollaro, non spiega la performance successiva delle materie prime. Lavorare sull’Eur/Usd per formulare previsioni future sulle sorti delle materie prime, potrebbe non rivelarsi un’idea azzeccata.