Nelle scorse settimane il Bitcoin ha rotto quota 6000 dollari, portando il bilancio da inizio anno a -58% e dai massimi di metà dicembre 2017 a -70%. Da una settimana c’è qualche segno di reazione ma il bilancio da dicembre a oggi è da profondo rosso.

Magari dal punto di vista non tecnico questa si chiama una bella “legnata” e questa fase dei prezzi delle criptovalute verrà ricordata un giorno come un’incredibile opportunità di acquisto ma confesso che questo capitombolo me lo sentivo e con Roberta Rossi, consulente finanziario indipendente, e mia metà (e non solo) in SoldiExpert SCF avevamo cercato di mettere in guardia dai facili entusiasmi che alcuni mesi fa giravano intorno a quella che su Wall Street Italia di dicembre avevo descritto come “il futuro delle bolle” e in diversi altri articoli e contributi sul nostro blog SoldiExpert o su radio InBlu.

C’è un meccanismo tipico nella costruzione di tutte le bolle speculative e nell’autunno scorso abbiamo assistito a un perfetto allineamento di tutte le condizioni perfette affinché il prezzo di un asset (reale o virtuale poco conta) passasse nella fase “bolla”.

Quando il tuo vicino di casa ti racconta che è diventato improvvisamente ricco perché ha scommesso sui tulipani, sulle azioni dei Mari del Sud, sulle banche quotate al Mercato Ristretto, sui lombrichi o sui cincillà, sulle azioni Tiscali e Seat Pagine Gialle, sulle Terre Rare o sulle criptovalute e tu invece no, qualcosa scatta nel cervello di molti piccoli e grandi investitori: la naturale voglia di accodarsi al movimento e saltare sul treno in corsa.

Qualcuno la chiama semplicemente “avidità” ed è qualcosa che si ripete da sempre nella storia e trova terreno fertile perché naturalmente c’è chi nell’industria finanziaria ha tutto l’interesse per alimentare la domanda e piazzare la “mercanzia”.

Inutile girarci intorno: c’è da guadagnare un sacco di soldi in una marea di modi quando la gente si illude che può diventare facilmente più ricca di Creso. Banche d’affari, emittenti di certificati, gestori di fondi ed ETF come mercati dei futures a caccia di commissioni si buttano come volpi sul fenomeno finanziario del momento e battono la gran cassa mediatica, comprando spazi sui giornali e sui siti e trovando esperti che pronosticano il Bengodi finanziario.

La versione più astuta è quella di invitare a mettere magari solo un 5-10% del patrimonio sull’ultima moda del momento per “diversificare” e non pregiudicarsi così la possibilità di partecipare a questa “riffa” e pazienza se negli ultimi lustri un risparmiatore si è visto richiedere di investire almeno un 200-300% del proprio patrimonio con queste modalità.

E così nella stagione autunno/inverno scorso sul tema dell’investimento sulle criptovalute abbiamo assistito a uno spettacolo bellissimo da questo punto di vista se fossimo degli entomologi che analizzano i resti di un antichissimo formicaio in Sud Africa e non ci fossero soldi di mezzo e qualcuno che ci ha rimesso le penne.

A un certo punto un esperto di criptovalute consigliava di puntare su Bitcoin & dintorni perché il vero rischio bolla era sul Nasdaq (proveniente da un rialzo del xxx in z anni) e non certo sulle monete digitali!

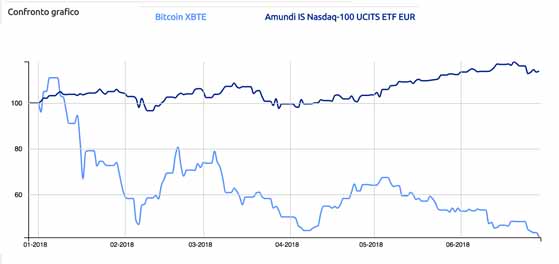

Dichiarazioni apparentemente sensate peccato che nel grafico sottostante si può vedere come da inizio anno mentre il Bitcoin è sceso del 60% il Nasdaq ha osato ancora salire del 14% a fine giugno 2018, “fottendosene” dei Bitcoin Evangelist, gli “evangelisti delle criptovalute” che annunciano la “lieta novella”.

A un certo punto risparmiatori e amici che mai a me e Roberta avevano chiesto nemmeno consigli su acquistare azioni di Terna o Snam Rete Gas volevano salire su questa “fantastica rivoluzione” e trarne profitto anche loro.

Prima sul bitcoin poi su criptovalute dai nomi sempre più astrusi e poi su ICO ovvero collocamenti di start up dove per partecipare si utilizzano come gettoni (token) alcune delle principali criptovalute e si confida di aver messo i soldi sul futuro Elon Musk (almeno fino a oggi) o Mark Zuckerberg.

Se ci fossimo messi a vendere corsi e portafogli di criptovalute qualche decina di migliaio di euro di fatturato l’avremmo sicuramente realizzato ma quando si è “vecchi” sono i giovani leoni come Simba nel Re Leone a voler conquistare spazio nella savana ed è giusto lasciare spazio quando soprattutto non si capisce nemmeno bene questo presunto asset che dovrebbe salire a razzo sulla base di che cosa dovrebbe salire verso l’infinito e oltre.

Non solo naturalmente le criptovalute o le monete digitali possono andare in bolla speculativa sia chiaro: abbiamo assistito nei secoli a bolle anche di asset ritenuti solidi e sicurissimi come azioni e obbligazioni che pur pagavano delle cedole per quanto striminzite.

Identificare quando un asset entra in bolla non è facile e anche non partecipare a queste fasi può essere qualcosa che può creare un fortissimo rammarico perché si possono perdere delle incredibili opportunità di guadagno.

Quando per la prima volta l’ex presidente della Fed, Alan Greenspan, disse che i valori dei titoli tecnologici del Nasdaq erano entrati in una “euforia irrazionale” era il dicembre 1996 e prima che il Nasdaq si schiantasse passarono oltre 4 anni e intanto il mercato era più che triplicato.

Ci sono però dei sintomi che si avvertono nell’aria quando c’è aria di bolla ed è quando tutti comprano solo perché sperano che ci sia qualcun altro che poi ricompri a un prezzo più alto per rivendere a sua volta a qualche altro ancora più ottimista. E dove cosa è esattamente il sottostante che si negozia inizia col tempo a essere sempre meno importante e diventa quasi una fede cieca e irrazionale verso il futuro.

E nell’era della globalizzazione, della Rete come dei social tutto si amplifica e propaga più velocemente: l’avidità come la paura.

Cosa c’è dietro l’angolo non lo so e sono però curioso se John Mcafee, il fondatore dell’azienda che produce software per la sicurezza informatica e considerato uno dei guru più guru del Bitcoin, si mangerà veramente il suo pene in diretta tv “se non arriverà a 500.000 dollari entro il 2020″ come ha annunciato un anno fa in un celebre tweet.

A chi vuole investire in criptovalute come in Ico, azioni, certificati o qualsiasi strumento finanziario o altro il consiglio di un buon consulente finanziario resta sempre quello di investire in quello che si capisce e capire cosa e chi c’è dietro e cosa c’è sotto e quali rischi si possono correre. E se c’è un piano sottostante perché quello più facile: “compro basso e vendo alto, anzi altissimo” per quanto apparentemente bellissimo raramente si avvera senza complicazioni.

E per questo motivo è fondamentale avere una strategia o un consulente che non ve la faccia troppo facile e vi racconti che investire oggi è come seminare un prato e aspettare che cresca. Per questo si dice che buon consulente è colui che vi parla prima di rischi e poi dei rendimenti (ipotetici).

E quello che conosciamo naturalmente non è affatto detto che si dimostri un investimento tranquillo, redditizio e sicuro. Si pensi agli immobili che hanno fatto per milioni di italiani una strage di risparmi in Italia che in confronto la discesa del Bitcoin è un’inezia in valori assoluti di distruzione di ricchezza.

Viviamo in tempi complicati ma adeguarsi ai tempi che cambiano anche se non semplice resta l’unica strada. E non esistono purtroppo scorciatoie. Che si investa in strumenti finanziari tradizionali o alternativi (reali o virtuali).

Gli alti e i bassi delle criptovalute ci ricordano però che per quanto possono cambiare gli strumenti finanziari (e il sottostante) la logica dei mercati non muta ed è sempre bene non farsi prendere dagli eccessivi entusiasmi che possono costare molto se non si è preparati poi a gestire le inevitabili fasi di delusione che sempre seguono le “nuove ere”.