Gli investimenti sostenibili hanno conosciuto un notevole successo negli ultimi anni. Questa tendenza è stata senza dubbio aiutata dalla regolamentazione, la quale ha posto un’enfasi sui rischi a lungo termine, e dai numerosi studi che hanno dimostrato che non esiste una penalizzazione sistematica delle performance associata agli investimenti. I patrimoni gestiti in portafogli che tengono conto dei fattori ambientali, sociali e di governance (ESG) sono cresciuti fino a circa 23 mila miliardi di dollari a livello globale, con un aumento di oltre il 600% nell’ultimo decennio (dati a fine 2017).

La gamma di investimenti sostenibili si è fortemente espansa negli ultimi anni. Attualmente, oltre 2.800 fondi sono etichettati da Morningstar come “socialmente consapevoli”, con circa 970 miliardi di dollari di asset. La stragrande maggioranza di questi fondi ha un esplicito mandato di sostenibilità. La maggior parte sono prodotti gestiti attivamente, ma i fondi indicizzati e gli Exchange Traded Product (ETP) si stanno facendo sempre più spazio nel panorama dei prodotti “responsabili”.

Proprio ai comparti passivi sostenibili, quotati o no, è dedicata una recente analisi di Morningstar, dal titolo Passive Sustainable Funds: The Global Landscape.

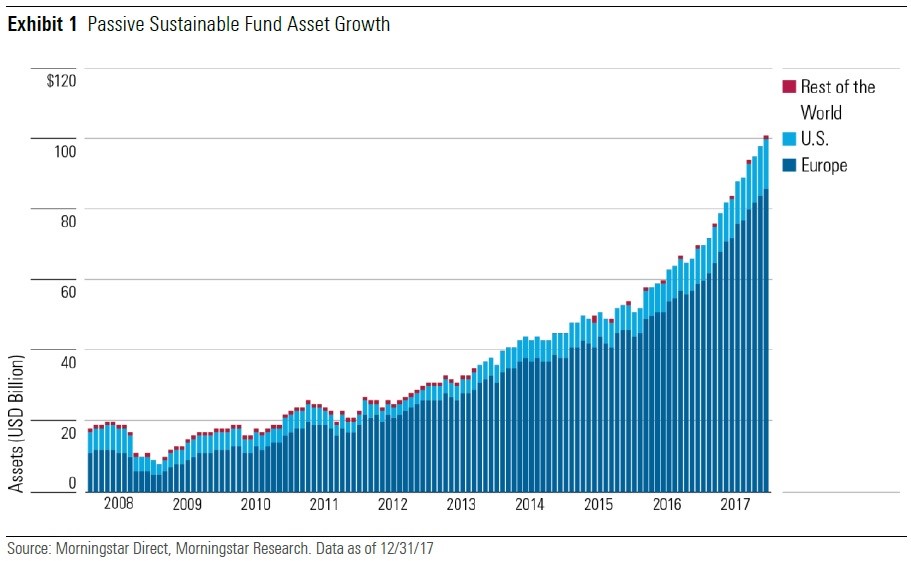

Secondo lo studio, al 31 dicembre 2017, si contano nel mondo 267 fondi indicizzati sensibili ai criteri ESG, i quali gestiscono 102 miliardi di dollari, tre volte in più rispetto a cinque anni fa.

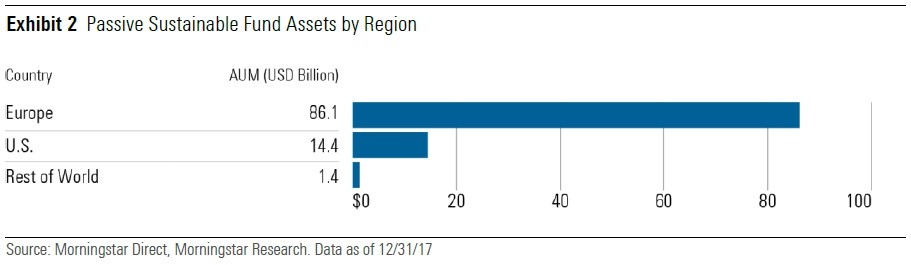

Tuttavia, la crescita tra le regioni non è stata uniforme. Negli ultimi cinque anni, gli asset degli Stati Uniti sono quadruplicati. I fondi europei hanno dominato gli afflussi nello stesso arco di tempo e mantengono la parte del leone a livello patrimoniale, con l’85% del totale mondiale. Le attività nel resto del mondo hanno faticato a crescere e sono rimaste ai livelli del 2008.

Globalmente, però, gli strumenti passivi rappresentano solo il 12% degli asset gestiti in maniera sostenibile, mentre i fondi passivi totali costituiscono il 24% del mercato complessivo dei fondi. Ciò implica che c’è ancora molto spazio di crescita.

Dal punto di vista dell’offerta, infine, le opzioni “sostenibili” disponibili per gli investitori non sono mai state così numerose. Nel corso del 2017, il numero di categorie Morningstar a livello globale con almeno un fondo passivo sostenibile è salito a 71 da 58. Il numero di nuovi prodotti passivi sostenibili lanciati a livello mondiale nel 2017 è stato di 48, contro gli 11 del 2013.

La situazione europea

Se ci focalizziamo solo sul Vecchio continente, vediamo come la crescita degli asset sia stata trainata da un flusso quasi ininterrotto di trimestri con raccolta netta positiva negli ultimi cinque anni.

Il predominio dell’Europa, si legge nell’analisi, è ampiamente sostenuto da grandi investitori istituzionali che seguono mandati sostenibili, in particolare fondi pensione pubblici scandinavi e prodotti assicurativi. Non sorprende, infatti, che a livello geografico la maggior parte degli attivi gestiti in maniera sostenibile si trovi nel nord Europa, in particolare in Norvegia, Svezia e Paesi Bassi. Paesi come la Francia, inoltre, hanno introdotto rapporti periodici obbligatori su temi climatici per gli investitori istituzionali.

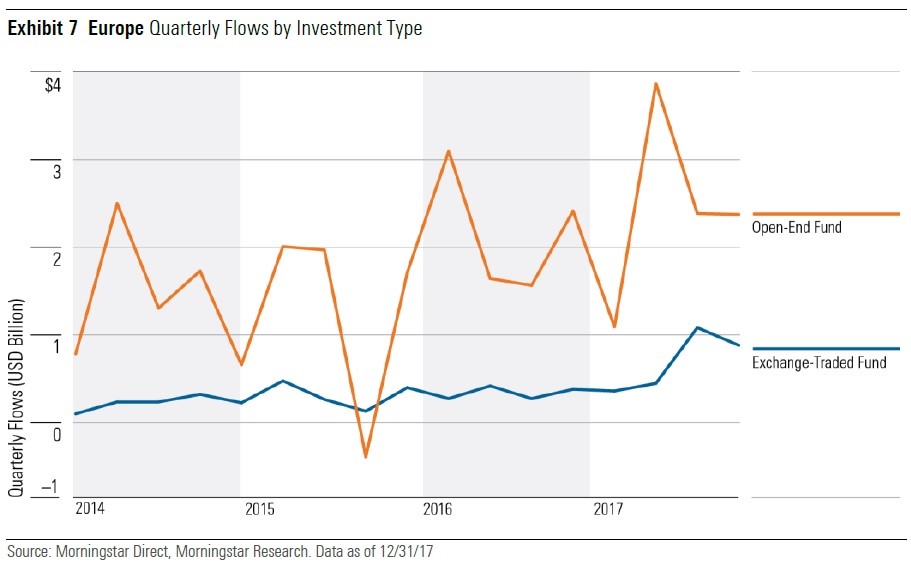

Nel campo dei prodotti sostenibili, i fondi indicizzati tradizionali sono più numerosi degli Etf e detengono circa il 90% degli asset sostenibili passivi nella regione. Questo dato si scontra con una suddivisione quasi 50/50 degli asset tra fondi di investimento indicizzati ed Etf nel più ampio mercato europeo dei passivi. Sebbene i flussi trimestrali in fondi indicizzati aperti superino ancora quelli in Etf, il divario si è chiuso e Morningstar prevede che questa tendenza prosegua con l’espansione dell’offerta.

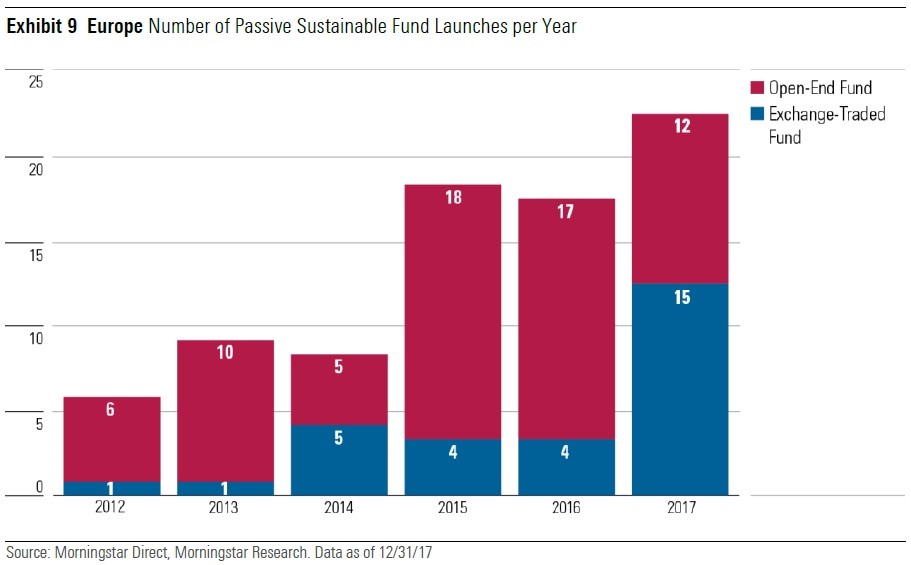

A questo proposito, il ritmo dei lanci di comparti passivi sostenibili in Europa ha accelerato negli ultimi anni, raggiungendo il massimo storico nel 2017 con 27 nuovi fondi. Sebbene i lanci dei fondi indicizzati siano rimasti forti, l’anno scorso è stato il primo in cui i lanci di nuovi Etf hanno superato quelli di fondi indicizzati non quotati. Ciò riflette la natura più dinamica e innovativa del mercato dei replicanti scambiati in Borsa.

A cura di Valerio Baselli

Per scaricare lo studio completo, clicca qui.

Leggi tutti gli articoli di Morningstar sugli investimenti sostenibili.