Impossibile non celebrare una data ben scolpita nella mente degli investitori moderni: dieci anni fa, il 6 marzo 2009, Wall Street e pressoché tutte le borse mondiali conseguivano il livello più basso successivo alla Grande Recessione globale. Un minimo dal quale è partito il secondo bull market più duraturo e profondo della storia.

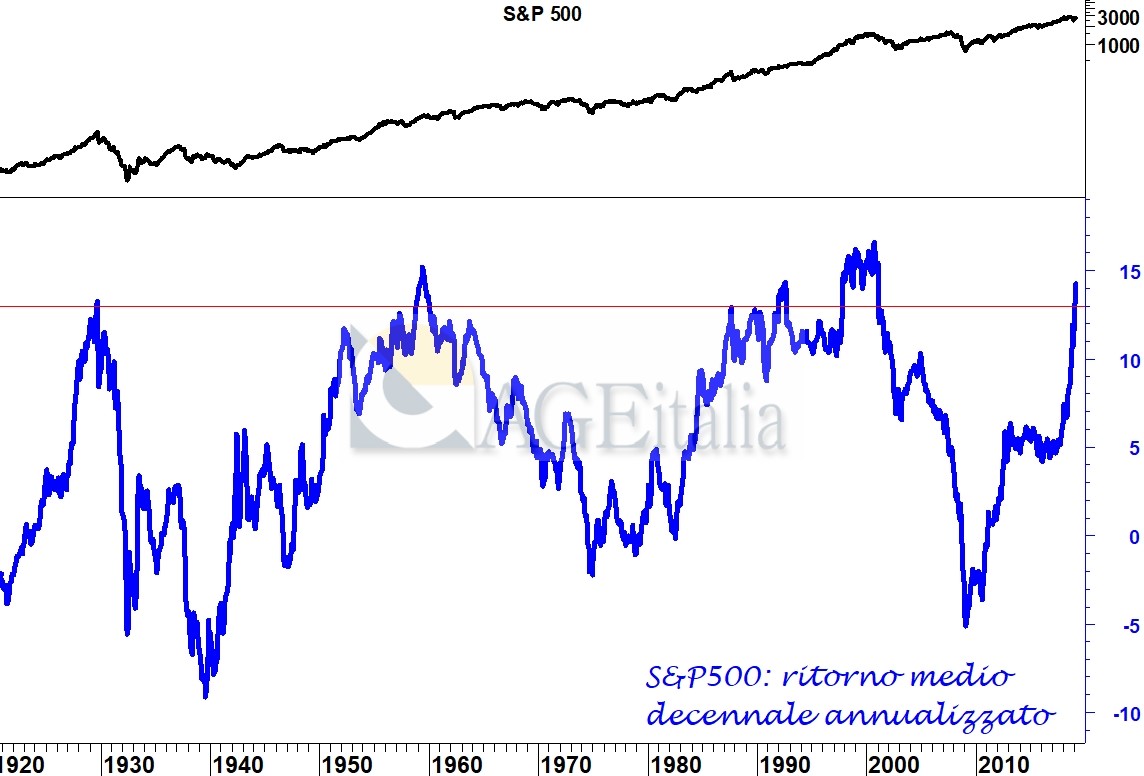

Intenso lo è stato senza dubbio: con una performance complessiva del 341%; del 431%, se si dovessero opportunamente considerare i dividendi. Su base annualizzata, il periodo compreso fra il 2009 e il 2019 ha corrisposto agli investitori un ritorno medio composto annuo superiore al 13%.

Negli ultimi cento anni, soltanto altre quattro volte è stata superata questa eccezionale asticella: a settembre 1929, a novembre 1958, a gennaio 1992 e a novembre 1997.

Eccezion fatta per il famigerato episodio del 1929, intervenuto immediatamente prima del Black Friday, gli altri casi furono sempre seguiti da ulteriori estensioni del rialzo. In altre parole: ci sarebbe una probabilità del 75% di nuovi progressi nei mesi e anni a venire; e un 25% di probabilità di crash sanguinoso.

Naturalmente non è possibile formulare previsioni sulla base di una casistica così esigua. Però potremmo compiere un esercizio, un divertissement, cercando di capire a quali dei citati episodi si avvicini l’esperienza più recente.

Proviamo dunque ad effettuare una comparazione sulla base dei fondamentali di borsa.

A 31.5 volte, il corrente rapporto fra quotazione di mercato ed EPS conseguiti negli ultimi dieci anni si attesta pressappoco sui medesimi livelli del 1929 (31.9 volte) e su livelli superiori agli episodi del 1958 e del 1992. Soltanto nel 1997 (36.5 volte) il P/E normalizzato risultò più elevato. Furono i tempi della “esuberanza irrazionale”, che favorì ulteriori due anni di bull market, prima di una correzione di rotta durata nove anni.

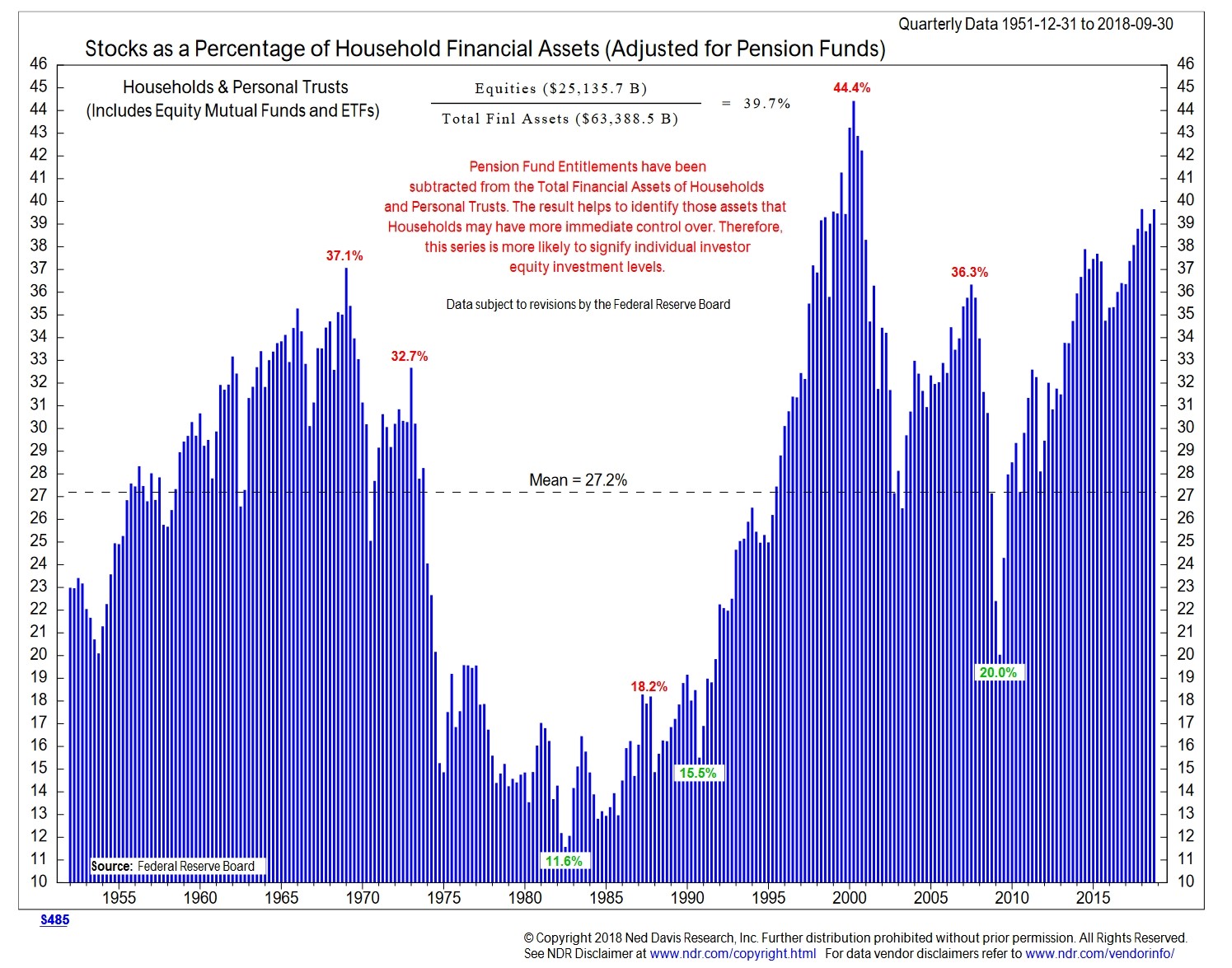

Anche il coinvolgimento del pubblico degli investitori è incomparabilmente superiore rispetto al passato: secondo le stime di Ned Davis Research, gli investimenti delle famiglie americane in azioni e fondi ed ETF azionari, sfiorano il 40% degli asset finanziari complessivi; più della media storica (27.2%), ma soprattutto più del coinvolgimento raggiunto nel 1958 (27%), nel 1992 (22%) e nel 1997 (37%): in occasione dei precedenti episodi di conseguimento di un ritorno decennale annualizzato superiore al 13%.

Gli investitori non serbino rancore se la straordinaria performance messa a segno nei dieci anni successivi al minimo di marzo 2009, questa volta non dovessero condurre ad ulteriori apprezzamenti negli anni a venire, come occorso dal Dopoguerra in avanti.